随着网贷行业的快速发展,许多用户对"还呗"这类借款平台的属性产生疑问。本文将从网贷的定义、还呗的资金来源、运营模式、合规性等角度深入分析,结合贷款理财中的风险提示,帮助用户理解还呗的真实属性,并提供理性使用信贷工具的建议。

说到网贷,很多人第一反应是"在手机上借钱"。其实严格来说,网贷(网络借贷)特指通过互联网平台实现的个人与个人之间的借贷行为,也就是我们常说的P2P模式。不过现在这个定义在现实中变得模糊,像银行线上贷款、消费金融公司产品也被大众统称为"网贷"。

这里有个关键区分点:

1. 持牌机构(如银行、消费金融公司)提供的线上贷款

2. 无牌照平台撮合个人出借的P2P模式

前者受银保监会监管,后者在2020年已全面清退。现在市面上能正常运营的,基本都是持牌机构的产品。

打开还呗APP能看到醒目的标语"还信用卡,就用还呗",但它的真实属性需要深挖:

运营主体:还呗由数禾科技运营,背后是分众传媒与招商银行合资成立的"还享花"持牌机构

资金来源:主要来自重庆分众小额贷款公司和中信消费金融等持牌机构

产品类型:属于助贷模式,平台本身不放款,而是帮金融机构做获客和风控初审

这里有个重点很多人没注意到——还呗不是传统意义上的P2P网贷,而是持牌金融机构的线上服务渠道。它和支付宝借呗、京东金条属于同类模式,资金方都有正规金融牌照。

判断借款平台是否靠谱,这几个硬指标要牢记:

是否公示放款机构名称和金融许可证编号

年化利率是否在24%以内(个别合规产品允许36%)

是否存在强制搭售保险等违规行为

是否接入央行征信系统

实际查证发现,还呗在借款合同里明确显示资金方为重庆分众小贷、中信消费金融等持牌机构,所有借款记录会上传征信报告。利率方面,根据用户信用状况浮动,最低年化9%起,最高触达36%的法定上限。这点需要注意,信用资质较差的用户可能面临较高资金成本。

使用还呗这类工具时,理财视角的风险管理很关键:

1. 优先偿还高息债务:比如用年化9%的贷款置换信用卡18%的循环利息

2. 警惕"以贷养贷"陷阱:新借款只能用于具体消费场景,不能直接还其他贷款

3. 计算真实资金成本:除利息外,注意是否有服务费、手续费等隐形费用

4. 做好还款计划:建议单笔借款不超过月收入的30%,周期控制在12期以内

有个真实案例:小王用还呗借3万元还信用卡,虽然省了2000元利息,但没控制住消费又刷爆信用卡,结果陷入双重还款压力。这说明工具本身无好坏,关键看使用方式。

理性使用信贷工具确实能优化财务状况:

短期周转:解决临时资金缺口避免逾期影响征信

利率置换:用低息贷款替代高息负债

账单管理:合并多笔零散债务便于统一规划

但需要警惕几个误区:

× 把借款当收入盲目消费

× 用短期贷款投资高风险项目

× 同时使用超过3个借贷平台

数据显示,同时使用5个以上借款平台的用户,债务逾期率高达普通用户的7倍。

在黑猫投诉平台搜索"还呗",近一年有327条投诉,主要涉及:

提前还款仍需支付全部利息

部分用户遭遇暴力催收

借款额度突然被降低

不过相比已暴雷的P2P平台,还呗的投诉量处于行业中游水平。值得注意的是,所有投诉最终都显示"已回复",说明平台有建立客诉处理机制。

回到最初的问题——还呗算网贷吗?从运营模式看属于正规持牌机构的线上信贷服务,但本质上仍是借贷行为。给理财用户的建议:

1. 借款前先做需求评估:是真的急需用钱?还是冲动消费?

2. 横向比较融资成本:银行贷款、消费金融、信用卡分期哪个更划算

3. 建立还款保障机制:预留至少2期还款金额在活期账户

4. 定期查询征信报告:控制征信查询次数,避免"多头借贷"记录

最后提醒:任何借贷工具都是双刃剑。用得好能成为理财助手,用不好就会变成财务黑洞。记住理性借贷的核心永远是量入为出,这才是真正的理财之道。

猜你喜欢

- 2025-10-20 21:16:27征信查询方式解析及五种方法快速自查

- 2025-10-20 21:13:41贷款平台什么样的好通过?这6个关键点必须看

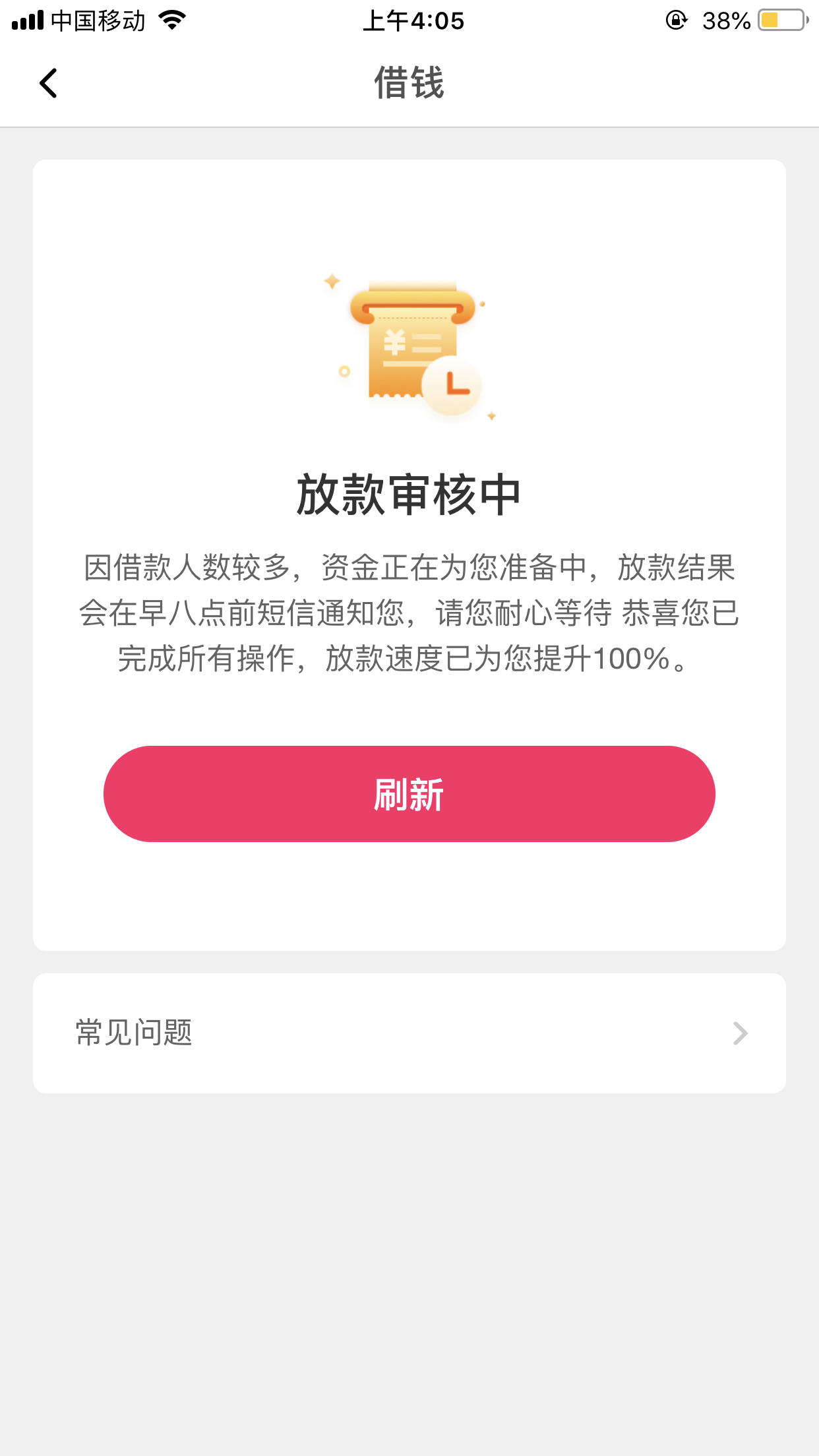

- 2025-10-20 21:07:03贷款放款中迟迟不到账?别慌!5招教你快速解决难题

- 2025-10-20 21:02:09贷款平台资料修改流程图解析:详细步骤与注意事项

- 2025-10-20 20:55:52急用钱?有信用卡借钱平台怎么办?这3招教你秒到账!

- 2025-10-20 20:53:302025年网黑征信黑口子避坑指南:这些贷款陷阱千万别踩!

- 2025-10-20 20:47:18深圳贷款平台哪家靠谱?十大正规机构推荐

- 2025-10-20 20:43:42车抵押贷款还不上咋办?这些解决办法帮你避免拖车风险!

- 2025-10-20 20:36:48急用钱哪里靠谱?这几个借钱平台口碑好、审核快!

- 2025-10-20 20:34:262025最新黑户贷款口子有哪些?必看攻略+秒过技巧!